契約型架構(gòu)的優(yōu)點(diǎn)

01員工激勵

如果一家上市公司推出員工持股計(jì)劃時,公司股價正在底部區(qū)域,通過員工持股計(jì)劃,讓員工以自有資金購入公司股票,可以充分調(diào)動持股員工的積極性,有效地將股東利益、公司利益和核心團(tuán)隊(duì)個人利益結(jié)合在一起,促進(jìn)公司持續(xù)、穩(wěn)健、快速地發(fā)展,同時也激發(fā)了公司及控股子公司管理團(tuán)隊(duì)和核心技術(shù)(業(yè)務(wù))骨干的動力與創(chuàng)造力,保證公司戰(zhàn)略的順利實(shí)施。

02杠桿收益

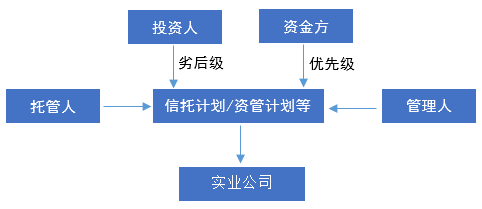

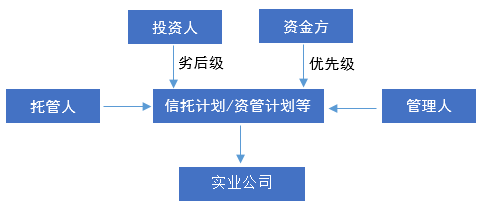

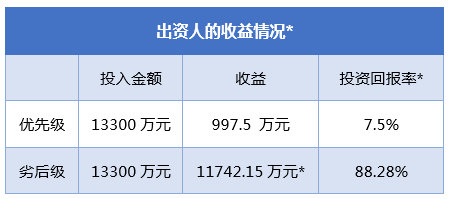

在奧康國際案例中,員工持股計(jì)劃采用了結(jié)構(gòu)化資管計(jì)劃,即分為優(yōu)先級出資人(外部投資人)和劣后級出資人(奧康國際員工)。

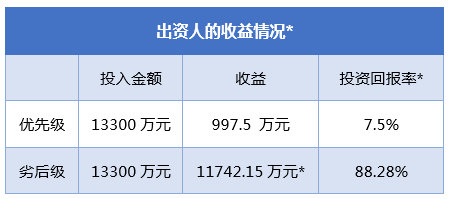

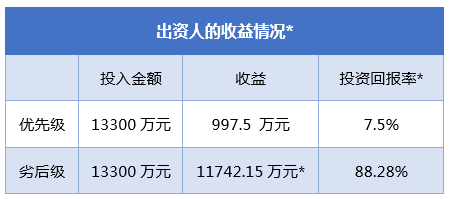

資管計(jì)劃在終止后,取得資產(chǎn)的分配順序?yàn)閮?yōu)先級本金>優(yōu)先級收益>劣后級本金>劣后級的收益。這相當(dāng)于為奧康國際員工以7.5%的年息提供了一倍杠桿的資金。資管計(jì)劃購買奧康國際股票共出資25329.85萬元,共分3次出售奧康國際股票套現(xiàn)資金39339.65萬元。

*該表為考慮托管費(fèi)等

*投資回報率:13300 x 7.5% =997.5(萬元)

*39339.65 – 13300 x 2 – 997.5=11742.15(萬元)

03市值管理

在上市公司股價低迷時,公司管理層通過資管計(jì)劃購買上市公司股票,有利于向外界傳遞信心,提振公司股價。

契約型架構(gòu)的缺點(diǎn)

01適用范圍較窄

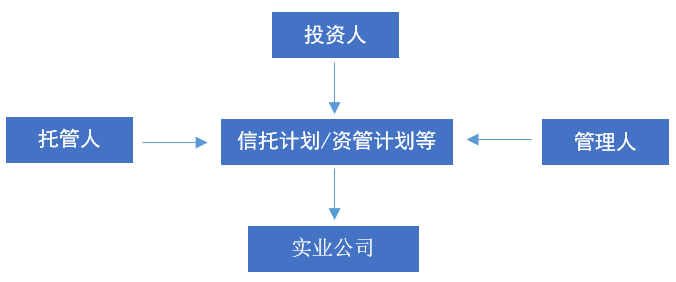

實(shí)務(wù)中,契約型架構(gòu)一般應(yīng)用于上市公司,非上市公司很少采用,主要有以下幾點(diǎn)原因。

(1)契約型架構(gòu)的工商登記難題

由于我國缺乏二元所有制制度,工商局對契約型架構(gòu)無法進(jìn)行登記,實(shí)務(wù)中,只能用管理人名義對契約型持股平臺進(jìn)行工商登記。

我國法律規(guī)定,契約型私募基金、資管計(jì)劃、信托計(jì)劃的管理人均必須持有牌照。由于非上市公司股份缺乏流動性、退出難、風(fēng)險高,有牌照的管理人很少愿意去承接這類股權(quán)投資項(xiàng)目。

(2)契約型架構(gòu)對IPO上市可能形成障礙

企業(yè)在境內(nèi)上市,股權(quán)必須清晰,且不存在重大權(quán)益糾紛。因此,證監(jiān)會對擬上市公司股東進(jìn)行審核時,會穿透至最頂層自然人股東或國資主體。

如果股權(quán)架構(gòu)中嵌套了資管計(jì)劃、信托計(jì)劃等契約型架構(gòu),出資人和資金來源很難穿透審查,可能存在股份代持、關(guān)聯(lián)方持股、規(guī)避限售甚至利益輸送的問題。

另外,契約型結(jié)構(gòu)也可能導(dǎo)致公司股權(quán)結(jié)構(gòu)不穩(wěn)定。IPO排隊(duì)時間普遍較長,在此期間,如果出現(xiàn)到期兌現(xiàn)、份額或者收益權(quán)轉(zhuǎn)讓等情形,將造成被投資公司股權(quán)結(jié)構(gòu)不穩(wěn)定的局面。

02熊市股價下跌風(fēng)險

員工持股計(jì)劃設(shè)計(jì)的初衷,是圍繞上市公司的盈利能力,也就是上市公司的現(xiàn)金分紅展開,而不應(yīng)以股價高低來推定。但股市環(huán)境的變化,會受到證券市場各方面的因素影響,而掩蓋企業(yè)股票的真實(shí)價值,從而給員工帶來損失。

以上為常用主體股權(quán)架構(gòu)模型中的契約型架構(gòu)的相關(guān)內(nèi)容,在企業(yè)發(fā)展中實(shí)際運(yùn)營時,還需結(jié)合企業(yè)未來發(fā)展、其他因素等進(jìn)行考量。

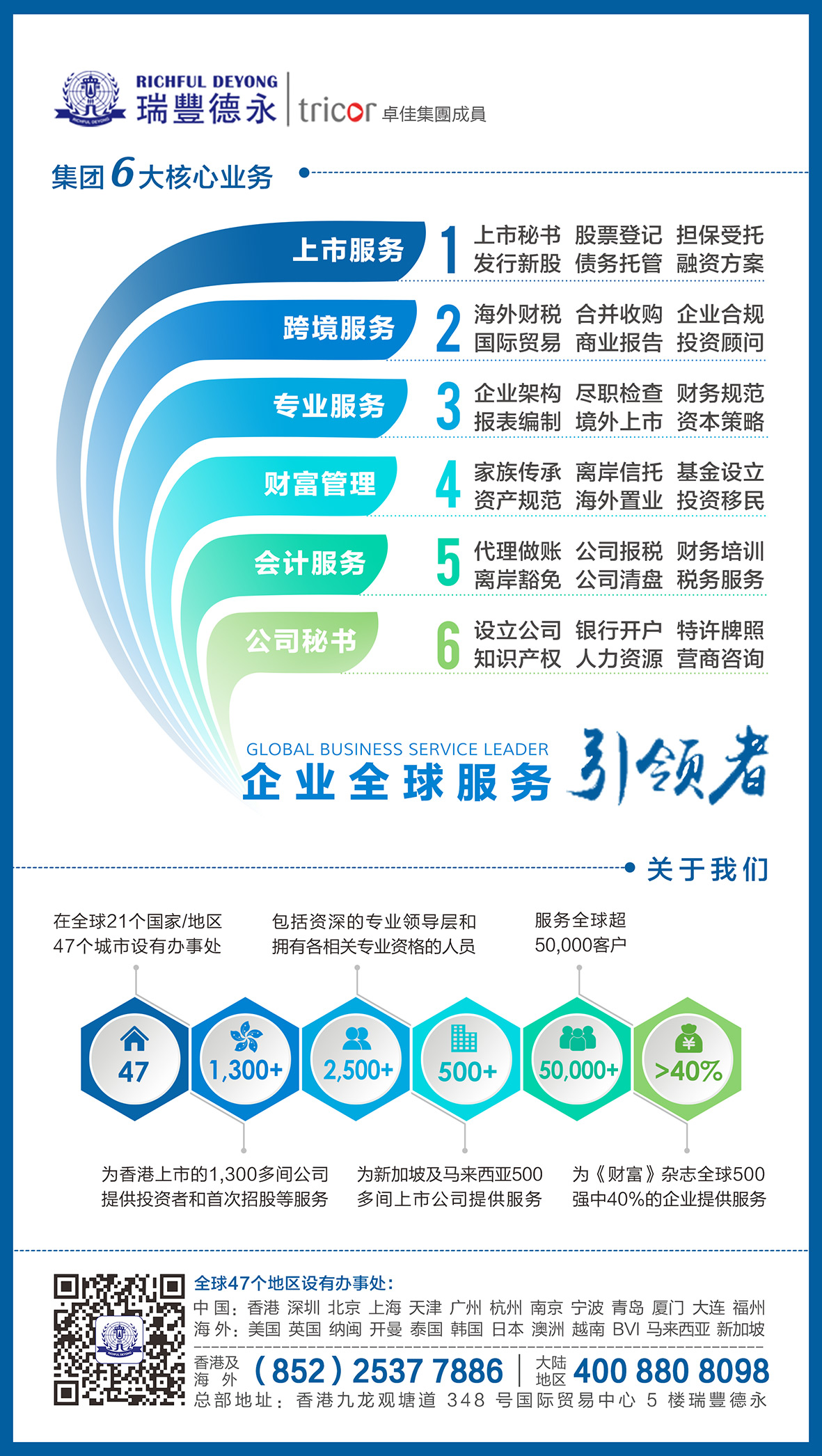

除此之外,常用的主體股權(quán)架構(gòu)還包括有限合伙架構(gòu)、自然人直接架構(gòu)、控股公司架構(gòu)、混合股權(quán)架構(gòu)等類型,在后期的內(nèi)容中,瑞豐德永將會適當(dāng)為大家針對不同類型作進(jìn)一步介紹。